Можно ли в Казахстане открыть ИП и ТОО иностранцам из ЕАЭС?

В ЕАЭС входят 5 стран: Казахстан, Россия, Беларусь, Армения и Кыргызстан. Все эти государства связывают близкие торгово-экономические отношения. Комфортным и естественным бизнес-вариантом является непосредственное открытие филиалов и представительств зарубежных компаний в Казахстане, включая и организации с участием иностранцев-нерезидентов. Разрешает ли казахстанское законодательство открытие ИП и ТОО иностранным лицам?

Да, это возможно, но данные процедуры подразумевают соблюдение ряда правил:

- чтобы открыть ИП в Казахстане, необходимо иметь казахстанский вид на жительство (ВНЖ);

- чтобы открыть ТОО, иностранец должен располагать «бизнес-визой» — она относится к категории С5 (за исключением стран, входящих в ЕАЭС);

- чтобы открыть постоянно действующее учреждение в Казахстане, иностранная организация должна функционировать в стране не менее 183 календарных дней за период 12-и месячного срока, деятельность должна осуществляться в рамках одного проекта или связанных работ с ним, также должны быть постоянные сотрудники.

Остановимся на этих вариантах более детально.

Как открыть ИП на территории Казахстана гражданам из ЕАЭС?

Процесс открытия ИП в Казахстане лицами из стран ЕАЭС регулируется такими документами, как:

- Предпринимательский кодекс РК.

- Закон № 1017-XII от 20.12.1991 г. «О гражданстве…».

- Договор о ЕАЭС от 29.05.2014 г.

- Договор от 28.04.1998 г. «О правовом статусе граждан одного государства, постоянно проживающих на территории другого государства».

Согласно п. 1 ст. 30 Предпринимательского кодекса РК, в Казахстане открыть ИП могут:

- граждане Казахстана

- кандасы (оралманы).

Иностранным гражданам на территории Казахстана запрещено выполнять ИП. Но на основании ст. 3 закона «О гражданстве» гражданами Казахстана признаются следующие группы лиц:

- родились на территории Казахстана и не имеют иного гражданства;

- регулярно проживают в Казахстане на день вступления в силу закона «О гражданстве»;

- получили гражданство Казахстана на основании закона «О гражданстве».

Законодательно двойное гражданство в РК не предусмотрено.

Исходя из вышеизложенного, граждане других стран регистрировать на территории Казахстана ИП не могут. Одновременно есть исключения для граждан стран, которые ратифицировали договоры «О правовом статусе граждан…» и договор «О ЕАЭС», а также имеющих ВНЖ в РК.

Данное исключение регламентируется п.3 ст.1 Предпринимательского Кодекса, где прописано, что если Казахстаном ратифицирован международный договор с прочими нормами, то они могут быть применены, а эти договоры позволяют гражданам государств, их ратифицировавших, получить равные права с гражданами РК.

Договор «О правовом статусе…» от 28.04.1998 заключен между республиками:

- Беларусь

- Казахстан

- Россия

- Таджикистан

- Кыргызстан.

Этот договор ратифицирован Законом РК №20-II от 30.12.1999 г, вступившим в силу 03.07.2007 г. Армения договор не ратифицировала, но это сделал Таджикистан, который не входит в ЕАЭС, поэтому при наличии ВНЖ граждане Таджикистана могут открыть ИП в Казахстане. Что касается предпринимательской деятельности лиц из Армении на территории Казахстана, то международный договор — это Договор о ЕАЭС от 29.05.2014 г.

Получается, что граждане России, Беларуси, Таджикистана, Кыргызстана, Армении, имеющие ВНЖ на территории Казахстана, могут регистрировать и осуществлять ИП, при этом обязательное условие наличие – «Разрешения на постоянное проживание», который выдается МВД РК. Для получения разрешения, иностранцам необходимо обратиться в

- территориальные полицейские органы (миграционные службы);

- в любой ЦОН на территории Казахстана.

Для получения Разрешения необходимо предоставить документы:

- личное заявление-анкета;

- копию и оригинал национального паспорта (для сверки), при этом срок действия документа на момент подачи должен быть более чем 180 календарных дней;

- копию и оригинал (для дальнейшего сопоставления) свидетельства о рождении ребенка младше 16 лет (при ситуации совместного обращения);

- справку об отсутствии судимости в стране гражданской принадлежности;

- документ о подтверждении платежеспособности;

- нотариально заверенное согласие ребенка на постоянное проживание в Казахстане (для 14-18 летнего возраста);

- нотариально заверенный договор или заявление о предоставлении заявителю места проживания и постановки на регистрационный учет (арендодателем может быть юридическое и физическое лицо);

- медицинская справка (обязательно формы 028/у);

- фотография (35х45 мм);

- справка об уплате госпошлины.

Срок выдачи «Разрешения на постоянное проживание» — 45 календарных дней. Цена в 2022 году равна 5 МРП (12262 тенге). После того, как получено «Разрешение на постоянное проживание», начинается процедура оформления вида на жительство (далее ВНЖ).

Документ ВНЖ — это специальный документ, который подтверждает право иностранца законно жить на территории данной страны. Получить ВНЖ можно в ЦОНе, для этого нужно предоставить следующие документы:

- справка об уплате госпошлины;

- национальный паспорт.

Дата выдачи ВНЖ составляет не более 17 рабочих дней. Цена в 2022 году — 0,2 МРП (613 тенге), при необходимости документ может быть выдан в ускоренном режиме — до 7 рабочих дней.

Вид на жительство в стандартном варианте выдается на 10 лет, либо на срок действия непосредственно национального паспорта. Действие ВНЖ необходимо своевременно продлевать, дляэтого следует обратиться в органы полиции – минимум за 1 месяц до утраты своей актуальности, а при его утере – не позднее 3 суток.

Есть обстоятельства, которые могут косвенно облегчить процедуру получения Разрешения и ВНЖ, к ним относятся:

- факт рождения иностранца в Республике Казахстан;

- рождение ребенка на территории данного государства;

- ранее имевшееся гражданство этой страны;

- близкие и дальние родственники в РК.

Данные обстоятельства не дают льгот и не влияют на процедуру ускорения оформления документов, но снижают риск отказа, поэтому рекомендуется указывать их в ходатайствах, приложив соответствующие документальные подтверждения.

После получения вида на жительство, иностранец получит право на ведение предпринимательской деятельности. В процессе получения ВНЖ, иностранцу выдается ИНН Казахстана, который необходим для открытия банковского счета, налоговых выплат и прочих действий. Далее, иностранцу можно зарегистрировать свое ИП.

Данную процедуру можно выполнить онлайн или офлайн. Онлайн 2-мя путями:

- на портале Egov.kz

- в мобильных приложениях банков Казахстана

Офлайн, то есть при самостоятельной явке тоже 2-мя путями в:

- ЦОНе

- территориальном Управлении госдоходов (налоговой) по месту регистрации.

Для дальнейшего упрощения получения разнообразных услуг, включая непосредственный факт регистрации ИП, иностранцу рекомендуется после оформления ВНЖ получить еще и цифровую подпись (ЭЦП). Чтобы получить данную услугу, следует обратиться лично в любой ЦОН.

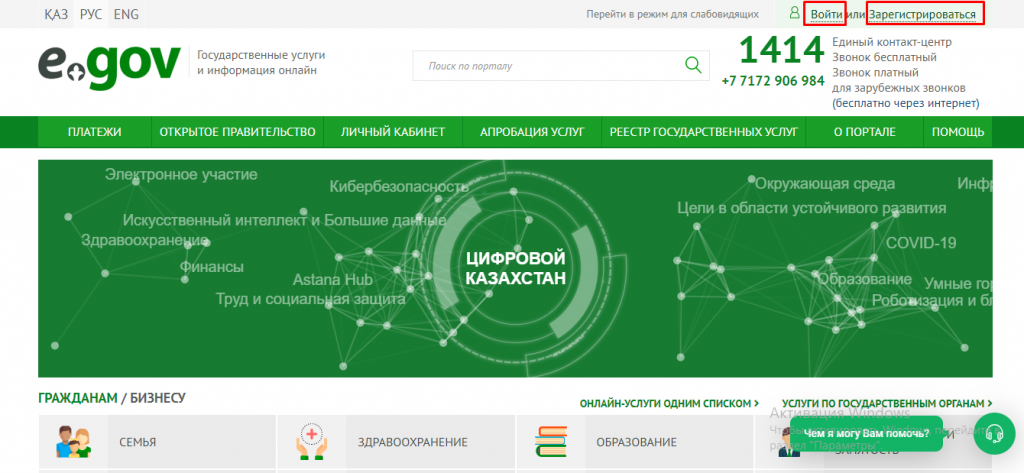

После этого иностранец сможет зарегистрировать ИП в режиме онлайн на сайте Egov.kz. Для этого необходимо сначала зарегистрироваться, потом авторизоваться на портале.

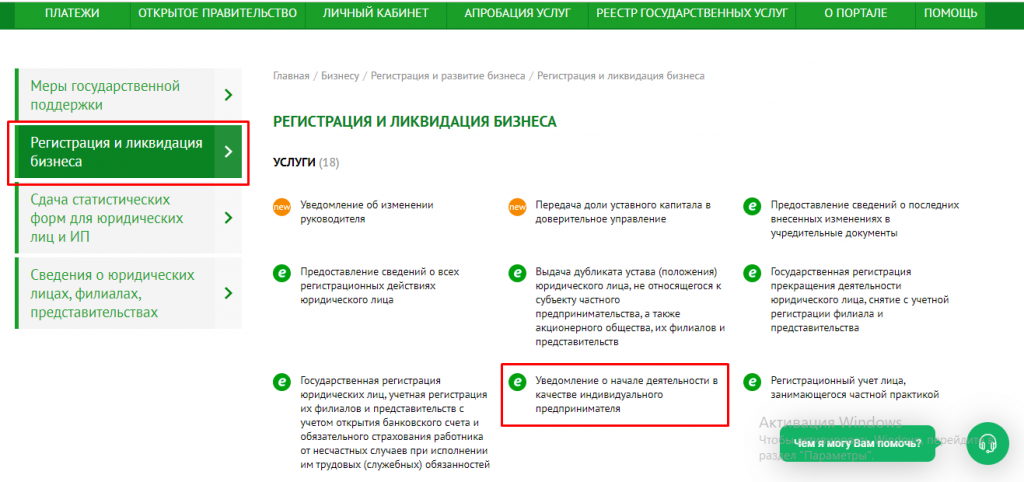

После открыть вкладку «Главная», выбрать «Бизнесу» - «Регистрация и развитие бизнеса».

Далее перейти в раздел «Регистрация и ликвидация бизнеса» и выбрать «Уведомление о начале деятельности ИП».

После кликнуть на кнопку «Заказать услугу онлайн» и пошагово следовать инструкции. Процедура открытия ИП осуществляется бесплатно.

Необходимо также открыть счет в банке, сделать это можно в любом банке. Если в планах подразумевается получение наличных средств, оплата электронными деньгами, то следует купить и установить онлайн-кассу. Если тип деятельности предусматривает наличие лицензии — важно ее получить до момента начала фактической деятельности.

Специально ставить в известность казахстанскую налоговую службу о регистрации ИП необязательно, вся информация с портала Egov.kz попадет в надзорные органы в порядке единого взаимодействия государственной системы.

Для правильного ведения бухгалтерского и налогового учета на предприятии в соответствии с законодательством РК рекомендуем использовать программу 1С:Бухгалтерия 8 для Казахстана.

Таким образом, граждане стран ЕАЭС, включая граждан Таджикистана, могут открывать и вести ИП в Казахстане, имея ВНЖ. Люди из других стран, даже имея вид на жительство, заниматься ИП не могут ни при каких обстоятельствах.

Как иностранцу-нерезиденту открыть ТОО в Казахстане

Иностранцы-нерезиденты могут открывать в Казахстане товарищество с ограниченной ответственностью (далее ТОО). Законодательство страны предусматривает для этого несколько правовых норм для юрлиц, но ТОО — самая популярная, поэтому рассмотрим ее более детально.

Правовой базой открытия ТОО в Казахстане с участием иностранцев является закон «О государственной регистрации юридических лиц и учетной регистрации филиалов и представительств». В статье 6 и статье 6-1 закона РК №2198 от 17.04.1995 г. допускают факт регистрации юрлиц, учредителей или участников, являющихся иностранцами.

Регистрация иностранного юрлица происходит в Министерстве Юстиции Казахстана, для этого понадобятся такие документы, как:

- заявление;

- справка об уплате регистрационного сбора;

- виза на въезд в страну в качестве бизнес-мигранта (если лицо не из стран ЕАЭС);

- копия паспорта;

- учредительные документы.

Государственная регистрация иностранных юрлиц, относящихся к малому предпринимательству, нуждается в представлении следующих документов:

- копии паспорта учредителя с обязательным приложением нотариально засвидетельствованного перевода на казахском и русском языках;

- копии легализованной выписки из соответствующего торгового реестра или иного легализованного документа, который подтверждает, что учредитель — иностранное юридическое лицо является юрлицом по законодательству другой страны (данная выписка нотариально заверяется и прикладывается перевод на казахском и русском языках).

Государственная регистрация иностранных юрлиц среднего и крупного предпринимательства подразумевает предоставление аналогичных документов, поэтому, прежде чем приступить к процедуре регистрации ТОО в РК, рекомендуется заранее подготовишь данные документы. Стоит учитывать, что иностранец должен зарегистрировать юридическое лицо не позднее 2 месяцев с момента въезда в страну. Помимо этого, нужно будет внести в банк Казахстана сумму, которая не ниже минимального значения уставного капитала, на 2022 год ее размер составляет 100 МРП (306300 тенге).

Казахстанское законодательство разрешает иностранцам открытие ТОО на своей территории только после процедуры получения «бизнес-визы». С теоретической точки зрения такое требование не распространяется на граждан стран ЕАЭС, но на практике встречаются случаи, когда налоговая служба путем судебных разбирательств признавала регистрацию организаций с участием иностранцев недействительной, ссылаясь на факт отсутствия у гражданина стран ЕАЭС визы категории С5. Именно поэтому в целях защиты своих прав иностранец должен хорошо понимать нормативно-правовую базу, позволяющую лицам из стран ЕАЭС заниматься ведением дел в Казахстане при отсутствии «бизнес-визы».

Закон РК «О миграции населения», а именно в пп2. п.2 от 22. 07. 2011 г. гласит, что создание юрлица и участие в уставном капитале коммерческих компаний методом вхождения в состав участников иностранцев, не имеющих визы на въезд как бизнес-иммигрантов, запрещено. При этом Казахстан, Россия, Беларусь, Кыргызстан и Армения являются странами-членами ЕАЭС согласно Договору о Евразийском экономическом союзе, который вступил в свою силу с 01.01.2015 г.

П.3 ст.4 Конституции РК рассматривает ратифицированные Казахстаном международные договоры как приоритетные по сравнению с внутренними законами. Отсюда к гражданам стран ЕАЭС в области бизнес-иммиграции применяются своды Договора о ЕАЭС, а именно нормы 26 Раздела «Трудовая миграция».

Получается, что требования ст. 40 пп. 2 п.2 Закона Казахстана «О миграции», подразумевающие у бизнес-мигрантов получение визы С5, не распространяются на бизнесменов-мигрантов, приезжающих в РК из России, Беларуси, Армении и Кыргызстана.

Поскольку виза не нужна, то иностранцу стран ЕАЭС, желающему открыть ТОО в Казахстане, следует сразу после въезда в страну выполнить ряд действий:

- получить ИНН в налоговой: для этого необходимо обратиться по месту проживания в ЦОН или организовать нотариально заверенную доверенность гражданину Казахстана, имеющему ЭЦП;

- получить после ИНН ЭЦП: сделать это можно в ЦОНе, тогда регистрация ТОО возможна онлайн;

- зарегистрировать ТОО в порядке, предусмотренном для граждан РК;

- приобрести онлайн-кассу, пос-терминал для приема безналичных платежей с карты и передачи данных в ОФД и другое торговое оборудование;

- установить программу по учету товаров или услуг, для понимания и расчета окупаемости.

Сама процедура регистрации ТОО в Казахстане довольна простая. Создание ТОО начинается с факта заключения его учредителями соответствующего договора, если участников несколько человек, либо с принятия Решения единоличным участником, затем необходимо утвердить Устав ТОО.

Процедура регистрации ТОО выполняется через государственную корпорацию «Правительство для граждан», выступающая в качестве посредника между Минюстом и бизнесменом. Госкорпорация — это сеть ЦОНов по всей территории Казахстана и портал Правительства Egov.kz. Для регистрации ТОО можно обратиться как лично в ЦОН, так и удаленно через портал, при себе необходимо иметь предусмотренный пакет документов.

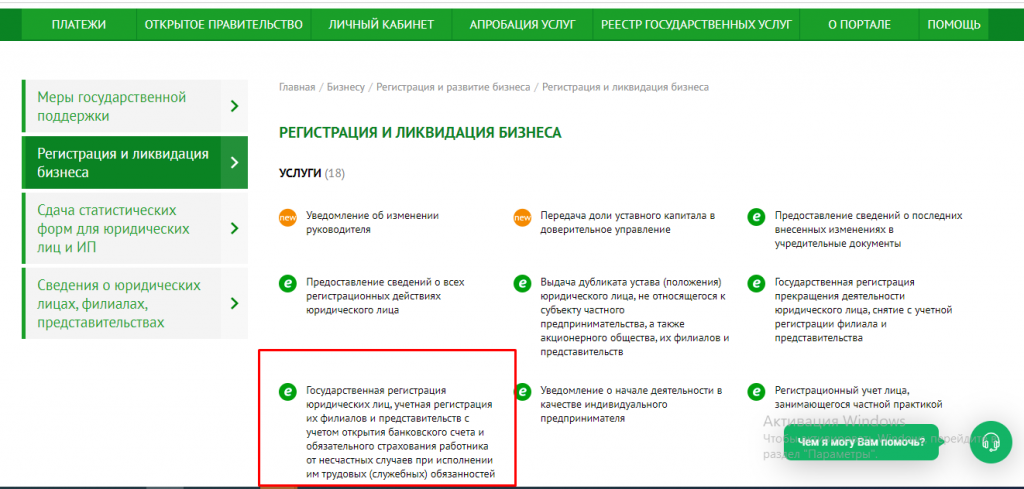

Чтобы воспользоваться услугой через портал, учредитель должен на нем зарегистрироваться и авторизоваться. Для этого с вкладки «Главная» следует кликнуть на раздел «Бизнесу», далее «Регистрация и развитие бизнеса», после чего «Регистрация и ликвидация бизнеса».

Далее выбрать «Государственная регистрация юрлиц…» и нажать на кнопку

В открывшейся окошке нажать на «Заказать услугу онлайн». Затем следует выполнить последовательные шаги регистрации ТОО (заполнить сведения, открыть банковский счет, заключить договор страхования ответственности работодателя).

В итоге в рамках единой госуслуги доступна не только регистрация ТОО, но и открытие банковского счета, страхование в качестве работодателя, что довольно удобно. Только необходимо предварительно подготовить все отсканированные копии документов в одном файле (формат PDF), а для иностранцев потребуется еще отсканированные копии с переводом на двух языках (казахский и русский) с нотариальным заверением:

- копии паспорта учредителя;

- легализованной выписки из реестра, подтверждающей, что иностранное юрлицо-учредитель является им по законодательству другой страны.

В ситуации, когда ТОО создают несколько иностранных лиц, отсканированные копии документов необходимо привязать к каждому участнику.

Важно! До факта регистрации ТОО физлицу нерезиденту следует получить ИНН, а для юрлица предусмотрено получение БИН, что можно сделать, встав на учет в налоговой.

Для правильного ведения бухгалтерского и налогового учета на предприятии в соответствии с законодательством РК рекомендуем использовать программу 1С, спрашивайте у менеджеров Первого Бита.

Сама услуга регистрации ТОО (за исключением субъектов малого и среднего предпринимательства) платная, цена на 2022 год составляет 6,5 МРП (19910 тенге). Процедура регистрации коммерческих юрлиц выполняется за 1 рабочий день.

Необходимо учитывать, что Законодательство Казахстана предусматривает ограничения для ведения определенной деятельности, а именно:

- нельзя заниматься деятельностью охранных организаций иностранных стран;

- нельзя быть владельцем, пользоваться, распоряжаться или руководить более 20% акций юрлица, являющегося собственником СМИ или работающего в данной области;

- нельзя быть владельцем, пользоваться, распоряжаться или руководить более 49% голосующих акций юрлица, работающего в сфере телекоммуникаций.

Юрлицо, учредитель которого физлицо-иностранец, приравнивается к юридическому лицу — резиденту Казахстана.

В каких случаях иностранная организация имеет право открыть постоянное учреждение на территории Казахстана?

Большинство иностранных фирм в Казахстане занимаются сбытом и реализацией товаров, услуг на регулярной основе. В такой ситуации может понадобиться открытие постоянного учреждения в этой стране, чтобы не нарушать требования ее Законодательства.

НК Казахстана в 220 п.2 определяет, что постоянное учреждение нерезидента — это непосредственное место оказания услуг, изготовления, фасовки или поставки товаров в Казахстан. Данное место подразумевает наличие постоянных сотрудников и иного персонала, нанятого нерезидентом для оказания услуг в Казахстане.

Другое важное условие — это стабильный график и продолжительность деятельности в РК. Услуги в стране должны выполняться более 183 календарных дней в рамках 12 месячного периода, причем деятельность должна быть в кругу одного проекта или связанных проектов.

Если эти два главных условия (срок и команда) выполнены, то компания-нерезидент должна зарегистрировать свое постоянное учреждение в стране.

Если иностранная компания приняла решение оформить постоянное учреждение самостоятельно, то следует подать в налоговую службу соответствующее заявление для регистрации как юрлица-нерезидента. Для этого прикладывается пакет документации:

- копии учредительных документов;

- необходимые документы, подтверждающие факт регистрации фирмы в государстве инкорпорации нерезидента;

- предусмотренные документы, подтверждающие факт налоговой регистрации в государстве инкорпорации нерезидента;

- соответствующие документы, содержащие информацию о бенефициарном собственнике.

Все документы должны быть нотариально заверенными. Процедура регистрации нерезидентов как налогоплательщиков выполняется в налоговой Казахстана в срок до 3 рабочих дней, после чего выдается регистрационное свидетельство.

Иностранной фирме-резиденту с ЕАЭС необходимо знать, что при моменте регистрации постоянного учреждения в РК, не придется два раза уплатить налоги. Так как между Правительством Казахстана и рядом других стран подписаны Конвенции, которое позволяет избежать двойного налогообложения. Например, такая Конвенция между Казахстаном и Россией подписана в 1996 году и дает возможность засчитывать уплаченные налоги в бюджет одного государства как исполнение обязательства по налогам государства-резидента.

Какой режим налогообложения выбрать иностранцу?

Прежде чем зарегистрировать в Казахстане ИП или ТОО, иностранец должен выбрать режим налогообложения своего будущего бизнеса.

Налоговый Кодекс Казахстана предполагает общеустановленный режим налогообложения, предназначенный для любой компании, а также несколько специальных режимов, которые можно использовать при соблюдении определенных условий. Среди основных режимов, наиболее подходящих для иностранных граждан, можно выделить следующие:

- ОУР, то есть общеустановленный режим налогообложения;

- специальный режим на базе упрощенной декларации.

Такой режим может быть применен к ИП и ТОО. Для более удобного восприятия режимы приведены в таблице.

| Показатель | ОУР | Упрощенный режим |

| Вид деятельности | Ограничений нет, кроме законодательно установленных для иностранцев | Ограничения по ст. 683 НК Казахстана (пп.2 п.2, 3 и 4 |

| Получаемый доход | Ограничения отсутствуют | Не выше 24038 МРП |

| Количество сотрудников | Ограничения отсутствуют | Не более 30 работников |

| Наличие филиалов; | Ограничения отсутствуют | Запрещается (кроме лиц, сдающих имущество в аренду) |

| Налог на доход | Для ТОО предусмотрено 20%, для ИП 10% | Сумма от общего дохода 3% |

| НДС с общей суммы дохода | Если доход выше 20000 МРП | Если доход выше 20000 МРП |

| Сдача отчетности | Квартальные и годовые | Полугодовые |

| Расчетный банковский счет | Обязателен | Обязателен |

| Онлайн-касса | Обязательна при работе с наличными средствами | Обязательная при работе с наличными средствами и картами |

Кроме налога на доход, необходимо уплачивать соцплатежи и налоги за сотрудников, а также налог на транспорт, имущество, плату за эмиссии во внешнюю среду и другие платежи с учетом наличия объектов обложения.

Для ИП, работающих на спецрежимах налогообложения (патент или упрощенка) рекомендуем использовать ТИС. Почему? В ТИС есть 2 главных преимущества:

- Увеличение порогов по доходу до 288 млн. тенге без перехода на ОУР;

- налоговые льготы.

Читайте подробнее в статье: Трехкомпонентная интегрированная система (ТИС): как увеличить порог по доходу до 288 млн. тенге и не платить НДС.

Рекомендуем заключить договор ИТС ПРОФ в компании Первый Бит для получения бесплатных консультаций по уплате налогов и социальных платежей.

Факт принадлежности ИП или ТОО иностранцу никак не сказывается на налоговой нагрузке, это не предусматривает льготных послаблений или увеличения налогового бремени, все обложение происходит на общих основаниях.

Выбор конкретного режима налогообложения зависит только от нюансов будущего бизнеса, однозначного ответа, какой режим лучше, нет.

Ввоз товаров на территорию Казахстана: налогообложение транзита и свободного обращения

Преимущественное число организаций, открываемых иностранцами на территории РК, связана со сферой торговли, что подразумевает ввоз в страну партий товаров. Как при этом будет осуществляться налогообложение товара, если фирма-импортер зарегистрирована в РК?

Для начала необходимо различать ввоз товара:

- с территории стран ЕАЭС и третьих государств;

- свободного обращения внутри РК, либо транзитом через Казахстан.

От данных условий зависят конкретные таможенные процедуры и платежи.

В соответствии со ст. 422 НК Казахстана, если импорт в ее страну осуществляется из стран ЕАЭС, то товар облагается по 12% ставке. Причем совершенно неважно, поставлен ли импортер на учет как плательщик НДС или не поставлен. Ему все равно придется исчислять и уплачивать налог. Исключением являются товары для импорта в Казахстан, освобожденные от уплаты НДС. С их перечнем можно ознакомиться в ст. 451 НК Казахстана.

Если в страну импортируются услуги, то НДС уплачивает только налогоплательщик, стоящий на учете по НДС и, если место реализации данных услуг — территория Казахстана.

Каждый импортер при ввозе товаров из стран ЕАЭС должен:

- своевременно сдать отчетность 328.00;

- вовремя сдать статистическую отчетность 1-ТС;

- уплатить НДС на существенный импорт по месту регистрации самого импортера (до факта сдачи налоговой отчетности по импорту);

- оплатить акциз, если товар относится к подакцизным.

Таможенные пошлины для ввоза товаров из стран ЕАЭС не уплачиваются.

При последующей реализации товара продавец должен выписывать в РК электронный счет-фактуру. Выписывается ЭСФ в информационной системе ЭСФ, где требуется предварительная регистрация.

Если товар ввозится из третьих стран, не являющихся участником ЕАЭС, то кроме НДС импортеру необходимо уплатить на импорт таможенные пошлины.

Стоит отметить, что если приобретение/реализация товара выполняется за пределами Казахстана, а через государство товар идет транзитом, то это не приравнено к импорту, отсюда обязанность по уплате НДС отсутствует, не нужно сдавать и отчетность в РК. Вся документация по транзиту оформляется через таможенного брокера. НДС на импорт, уплаченный в бюджет, при желании можно вернуть, для чего в НК Казахстана предусмотрена процедура возврата.

Если вы импортируете или экспортируете товары через страны ЕАЭС, обращайтесь к специалистам Первого Бита по настройке модуля Виртуальный склад в 1С и СНТ, а также маркировки.

Если ввезенный товар в последующем идет на экспорт из Казахстана, у фирмы получается превышение суммы НДС, вносимого в зачет, над общей суммой исчисленного налога. Это происходит из-за разницы в ставках: на товар при импорте НДС составляет 12%, при экспорте из РК по нулевой ставке. Причем право на возврат появляется только при одновременном выполнении таких условий, как:

- выполняется регулярная реализация товаров/услуг, облагаемых по нулевой ставке (это должно происходить не реже 1 раза в каждом квартале, а также 3 последовательных квартала);

- оборот по реализации по нулевой ставке не менее 70% от общего облагаемого оборота по реализации.

Чтобы сделать возврат суммы, налогоплательщик может подать соответствующее требование через портал Egov.kz. На нем необходимо выбрать «Возврат НДС из бюджета».

Процедура эта довольно длительная. Сначала налоговая назначит тематическую проверку, произойдет это не сразу после получения требования, а спустя 30 календарных дней с момента сдачи квартальной декларации.

Правила допускают возврат суммы превышения НДС только на основании акта тематической проверки и соответствующего заключения к нему, поэтому придется ожидать. После завершения проверки возврат налогоплательщику осуществляется в период 55 рабочих дней. В итоге вернуть суммы можно, но процедура занимает несколько месяцев.

Могут ли иностранцы пользоваться услугами агентов или вести агентскую деятельность на территории Казахстана по ввозу товаров?

Не во всех ситуациях самостоятельно заниматься ввозом товаров в Казахстан разумно. Довольно часто бизнесмены для этих целей обращаются к агентам, на территории Казахстана такие услуги совершенно законны. Однако Гражданский Кодекс Казахстана не прописывает нормы, регулирующие агентские договора. Определяются только конкретные виды деятельности таких отношений: договоры поручения, оказания услуг, различные комиссии и т.п.

Агентский договор регулируется в РК:

- ст.683-687 ГК РК (Договор возмездного оказания услуг)

- ст.616 - 639 ГК РК (Общие положения о подряде)

- гл. 41 ГК РК (Поручение)

- гл. 43 ГК РК (Комиссия)

Налогообложение лица, осуществляющего деятельность на основании агентских договоров по п.3 ст.683 НК Казахстана (ИП и ТОО), не подразумевает использование специального налогового режима. Получается, налоговый режим «упрощенки» и другие режимы не могут быть использованы. Но если же фирма только пользуется агентскими услугами, то она может применить режим «упрощенки». Но важно понимать, что агенты не могут ввозить товар через Казахстан транзитом. Агентскими услугами можно пользоваться при прямых поставках из государства экспортера в страну импортера.

Имеются некоторые особенности налогообложения, если агент не является казахстанской организацией, а относится к нерезиденту РК. В зависимости от характера услуги и конкретной территории ее оказания, точный порядок расчета и уплаты налогов вариативен. В такой ситуации нужен индивидуальный анализ случая и конкретных условий агентского договора.

Для контроля добросовестности контрагентов, в части причастия к судебным делам, своевременной оплаты налогов, благонадежности рекомендуем использовать сервис 1С:Контрагент.

Для открытия бизнеса в Казахстане вам точно понадобятся следующие программы и сервисы:

- Онлайн кассовый аппарат Webkassa

- Для правильного ведения бухгалтерского и налогового учета в соответствии с законодательством РК программа 1С.

- Ведение бухгалтерского, кадрового, производственного учета в облачной 1С.

- Договор сопровождения 1С:ИТС

- Для контроля добросовестности контрагентов сервис - 1С:Контрагент

- Для импортеров или экспортеров стран ЕАЭС - настройка Виртуального склада и СНТ, а также маркировка.

Спрашивайте у менеджеров Первого Бита