Одной из мер господдержки в санкционных условиях является предоставление налогоплательщикам на УСН возможности заплатить налог за 2021 год и аванс за 1 кв. 2022 года на полгода позже. Но использовать эту льготу может только тот, кто соответствует конкретным требованиям.

До 25 апреля 2022 года юрлица и ИП должны были заплатить аванс по УСН за 1 кв. 2022 года (п. 7 ст. 346.21 НК). Также в текущем году ИП-плательщики должны были до 4 мая уплатить налог по УСН за 2021 год, а юрлица-плательщики по УСН — до 31 марта. Однако в связи с экономическим кризисом сроки уплаты аванса по УСН за 1 кв. 2022 года и годового дохода за 2021 год передвинули, но не для всех плательщиков (Постановление Правительства от 30.03.2022 г. № 512).

Получается, чиновники одновременно предоставили бизнесу и отсрочку, и рассрочку по уплате налога по УСН — разрешили заплатить налог не только позже, но и частями.

Продление срока уплаты УСН

Сроки уплаты по УСН продлили на двух уровнях — федеральном и региональном. В связи с этим мониторить свою деятельность компаниям и ИП требуется в двух перечнях.

Перенос сроков на федеральном уровне

Сроки перенесены не для всех плательщиков, а лишь для конкретных видов деятельности — их список регламентирован приложением к Постановлению Правительства от 30.03.2022 г. № 512. Важно, чтобы компании или ИП имели основной код ОКВЭД, сведения о котором зафиксированы в ЕГРЮЛ или ЕГРИП на 1 января 2022 года.

Нужно учесть, что в список включена различная производственная деятельность, а также туристическая и творческая деятельность, ремонт и монтаж машин и оборудования.

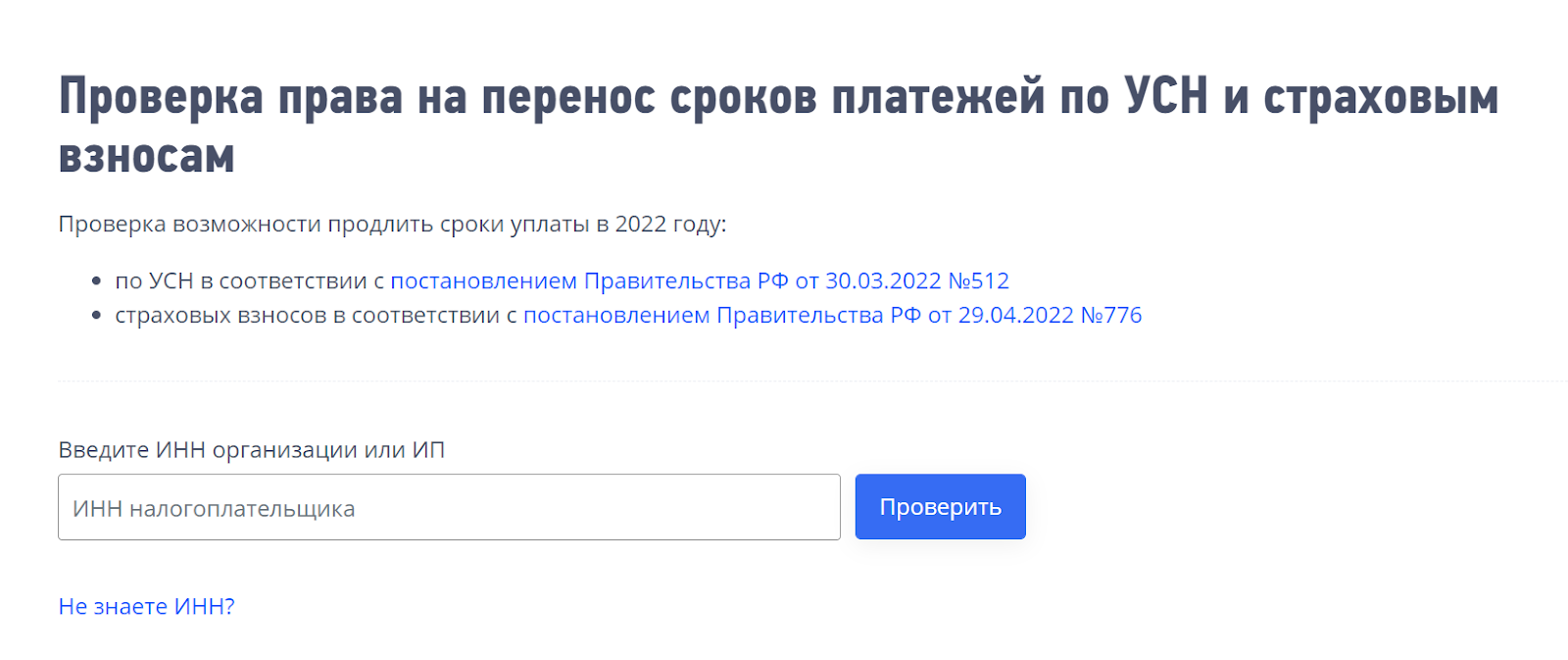

Плательщикам УСН нужно проверить, могут ли они использовать отсрочку по уплате налога и страхвзносов. Для этого можно воспользоваться сервисом на сайте ФНС.

Использование льготы, если ОКВЭД содержится в перечне

Если код ОКВЭД соответствует льготному, то налог за 2021 года и аванс за 1 квартал 2022 года можно не платить до октября-ноября 2022 года:

- налог за год для ООО на УСН — до 31 октября;

- налог за год для ИП на УСН — до 30 ноября;

- аванс за 1 квартал — до 30 ноября.

Постановлением Правительства от 30.03.2022 г. № 512 регламентирован принцип льготной платы налога по УСН — он платится равными частями в размере 1/6 от общего размера, ежемесячно после окончания отсрочки.

К примеру, размер налога за 2021 год — 12 тыс. руб. Так как для предпринимателей отсрочка действует до 30 ноября, то рассрочка на полгода будет произведена таким образом:

- 2 тыс. руб. (1/6 от 12 тыс. руб.) — до 25.12.2022 г.;

- 2 тыс. руб. — до 25.01.2023 г.;

- 2 тыс. руб. — до 25.02.2023 г.;

- 2 тыс. руб. — до 25.03.2023 г.;

- 2 тыс. руб. — до 25.04.2023 г.;

- 2 тыс. руб. — до 25.05.2023 г.

При желании плательщик УСН может не использовать свое право на льготу, то есть заплатить сумму без ее дробления на части.

Перенос сроков на региональном уровне

Вне зависимости от того, включена ли деятельность плательщика УСН в федеральный список или нет, нужно дополнительно проверить ее и по региональному перечню. В субъектах РФ льгота может распространяться и на иные виды деятельности, а не только на те, которые содержатся в Постановлении Правительства от 30.03.2022 г. № 512.

Плательщикам УСН нужно поинтересоваться условиями их субъекта РФ — возможно, они будут более выгодными. К примеру, в Красноярском крае сроки продлены для всего малого предпринимательства до 1 сентября. При этом нужно, чтобы бизнес был включен в реестр МСП на 1 марта 2022 года.

Сроки сдачи декларации по УСН

Сроки уплаты УСН перенесены, однако льгота не относится к сдаче декларации по УСН за 2021 год. Соответственно, юрлица и ИП уже должны были отчитаться — сдать декларацию по УСН.

По ст. 346.23 НК декларацию нужно сдать один раз по итогам календарного года. Для компаний срок — до 31 марта, а для ИП — до 4 мая (срок перенесен с 30 апреля в связи с выходными и праздниками).

Сервисы, помогающие в работе, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!