Платежное поручение на перечисление налога в бюджетную систему РФ на соответствующий счет Федерального казначейства заполняется в соответствии с правилами, установленными Министерством финансов РФ (приказ Минфина от 12.11.2013 № 107н) по согласованию с Центральным банком РФ (указание Банка России от 06.11.2015 № 3844-У, Положение Банка России от 19.06.2012 № 383-П) (п. 7 ст. 45 НК РФ).

В программе 1С:Бухгалтерия 8 платежные поручения на перечисление налогов и взносов можно создать автоматически из списка задач, расположенного на начальной странице, для этого необходимо перейти по ссылке Все задачи. А можно создать вручную в разделе Банк и касса.

Создание платежных поручений на уплату налогов и взносов автоматически из списка задач:

- На начальной странице перейдите по ссылке Все задачи.

- В форме Список задач все задачи по перечислению налогов и взносов отображаются со значком

с указанием даты перечисления налога и оставшегося до перечисления срока

(рис. 1).

с указанием даты перечисления налога и оставшегося до перечисления срока

(рис. 1). - Для создания платежного поручения перейдите по ссылке с наименованием задачи (например, Страховые взносы, уплата за июль 2018).

Рис. 1

- В открывшейся задаче раскройте группу Документы, затем по ссылкам Оплатить создайте для каждого налога или взноса платежное поручение (рис. 2).

- В документе Платежное поручение сумма налога, а также все платежные реквизиты (включая КБК, ОКТМО и т.д.) заполняются автоматически данными, указанными в информационной базе (реквизиты можно отредактировать вручную).

- Для платежных поручений на уплату налогов и взносов, созданных не более 10 дней назад, выполняется проверка актуальности платежных реквизитов государственных органов. Если реквизиты верные, это поле подсвечивается зеленым цветом, а при нажатии на вопросительный знак справа от этого поля выводится соответствующее сообщение.

Рис. 2

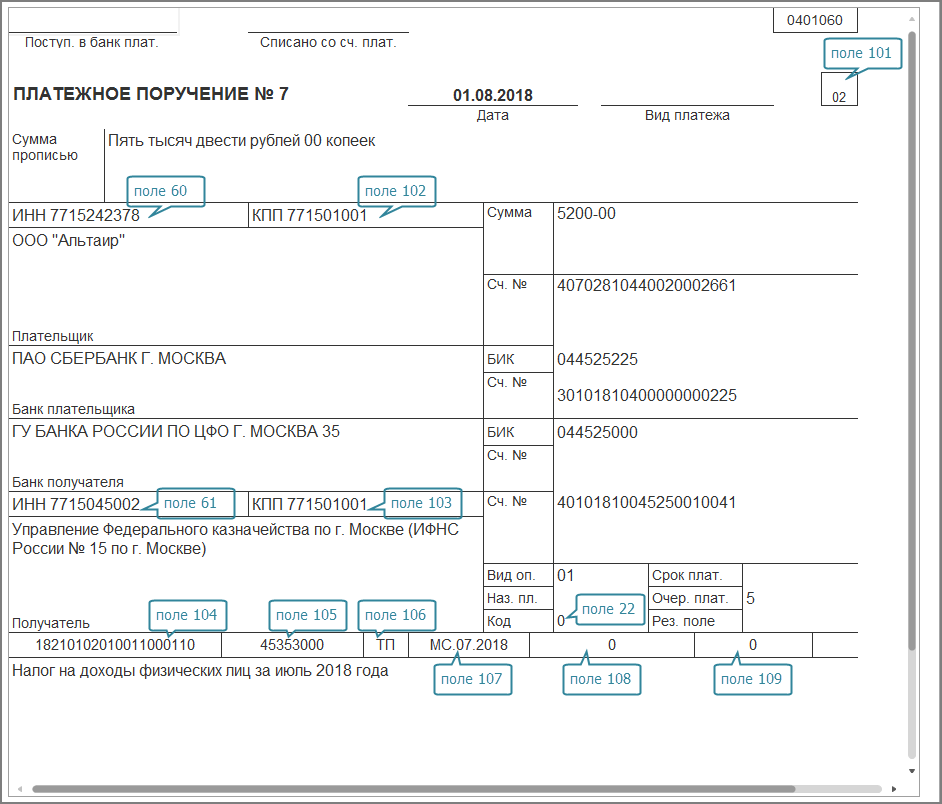

Для вывода печатной формы платежного поручения нажмите одноименную кнопку. В платежном поручении на уплату налогов и взносов реквизиты выводятся в следующих полях (рис. 3):

- Поле 101 – статус плательщика. Обычно для таких налогов, как налог на прибыль или НДС, указывается статус 01 – налогоплательщик (юридическое лицо), для НДФЛ статус 02 – налоговый агент.

- Поле 22 – Код УИН (уникальный идентификатор начисления). Если уплата налога производится по требованию ИФНС, то указывается код УИН из требования (обычно 20 или 25 знаков). Для текущих налоговых платежей указывается 0.

- Поле 102 – КПП налогоплательщика (при уплате НДФЛ по обособленному подразделению указывается КПП обособленного подразделения).

- Поле 104 – КБК – код бюджетной классификации, соответствующий перечисляемому налогу или взносу.

- Поле 105 – ОКТМО (при уплате НДФЛ по обособленному подразделению указывается ОКТМО муниципального образования, где находится подразделение).

- Поле 106 – основание платежа. В частности, ТП – для налогов и взносов, уплаченных в установленный законодательством срок, ЗД – при добровольном погашении задолженности по налогам, ТР – при погашении задолженности по требованиям налогового органа.

- Поле 107 – налоговый период, за который перечисляется налог или взнос.

- Поле 108 – номер документа, который является основанием платежа. В частности, если налог перечисляется по требованию налогового органа и в поле 106 указано ТР, то в поле 108 указывается номер требования. При уплате текущих платежей на основании налоговой декларации или при добровольном погашении задолженности при отсутствии требования налогового органа в поле 108 указывается 0.

- Поле 109 – дата документа (значение из 10 знаков), который является основанием платежа. В частности, если налог перечисляется по требованию налогового органа и в поле 106 указано ТР, то в поле 109 указывается дата требования. При уплате текущих платежей на основании налоговой декларации указывается дата представления декларации в налоговый орган. В случае добровольного погашения задолженности при отсутствии требования налогового органа в поле 109 указывается 0.

Рис. 3